La revisione dell’informazione prospettica

Siamo un laboratorio di ricerca dell’Università di Firenze e abbiamo messo a punto un innovativo processo di valutazione dei piani industriali, per attribuire loro uno scoring di solvibilità prospettico. Con l’obiettivo di superare i limiti di approcci backward-looking nella valutazione dei piani aziendali, 4scoring si basa su modelli avanzati di Intelligenza Artificiale per revisionare l’informazione prospettica ed elaborare rating di natura intrinsecamente forward-looking.

Siamo un laboratorio di ricerca dell’Università di Firenze e abbiamo messo a punto un innovativo processo di valutazione dei piani industriali, per attribuire loro uno scoring di solvibilità prospettico. Con l’obiettivo di superare i limiti di approcci backward-looking nella valutazione dei piani aziendali, 4scoring si basa su modelli avanzati di Intelligenza Artificiale per revisionare l’informazione prospettica ed elaborare rating di natura intrinsecamente forward-looking.

Il Contesto

L’informazione finanziaria prospettica sta acquisendo sempre più importanza nel mondo aziendale e professionale. Molte istituzioni stanno lavorando ormai da anni su questo tema e hanno sviluppato generiche linee guida di revisione dell’informazione prospettica.

A livello nazionale si veda (ISA 570; OIV – 2021). I soggetti più motivati sono:

Il Contesto

L’informazione finanziaria prospettica sta acquisendo sempre più importanza nel mondo aziendale e professionale. Molte istituzioni stanno lavorando ormai da anni su questo tema e hanno sviluppato generiche linee guida di revisione dell’informazione prospettica. A livello nazionale si veda (ISA 570; OIV – 2021). I soggetti più motivati sono:

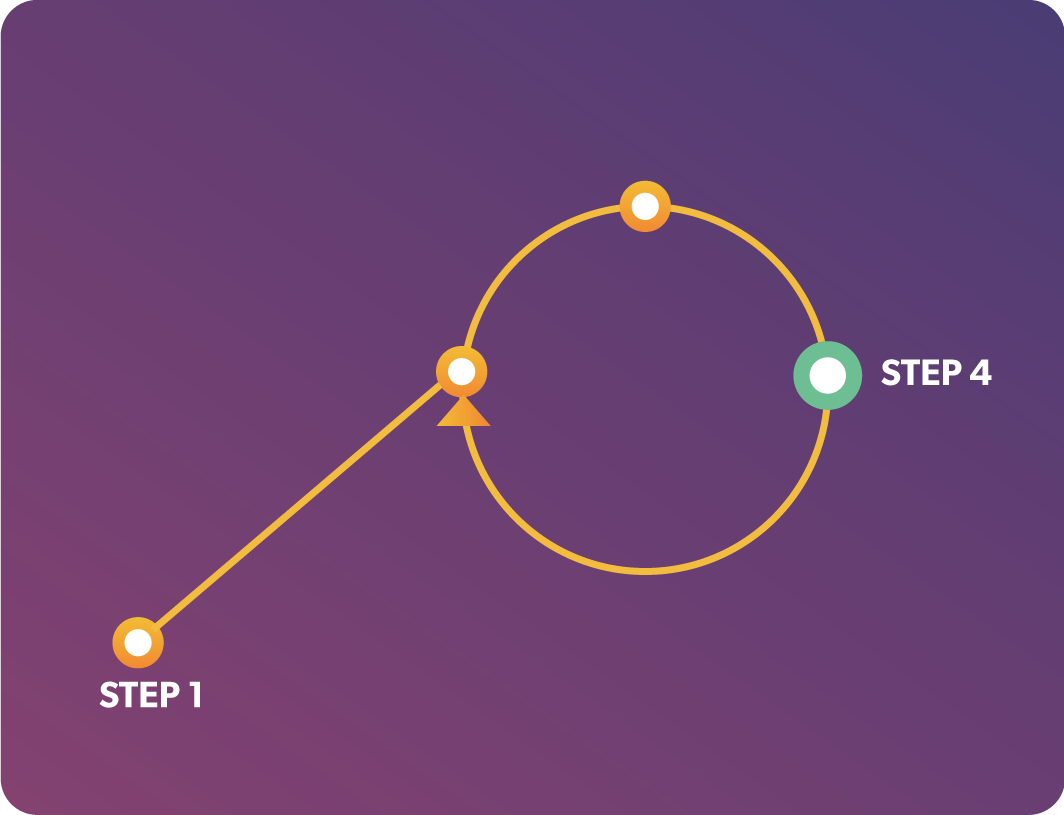

Il processo

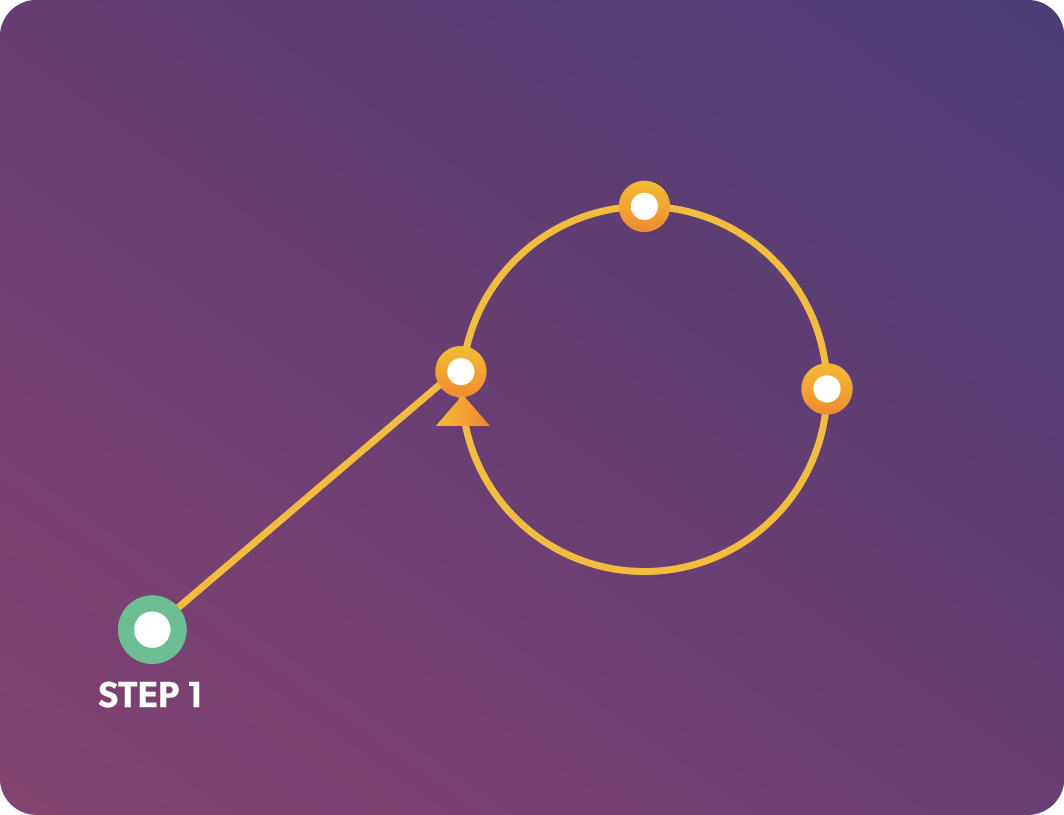

Step 1: Raccolta e organizzazione dei dati

Abbiamo elaborato un framework di analisi delle assumption che costituisce la base del lavoro di revisione. Per ogni variabile più significativa del piano, vengono raccolti i dati sui driver che influenzano le stime aziendali. Queste vengono poi sottoposte ad un’analisi di coerenza con i driver sotto il profilo storico e prospettico. Questo processo permette di individuare il peso dei driver sottostanti alle previsioni.

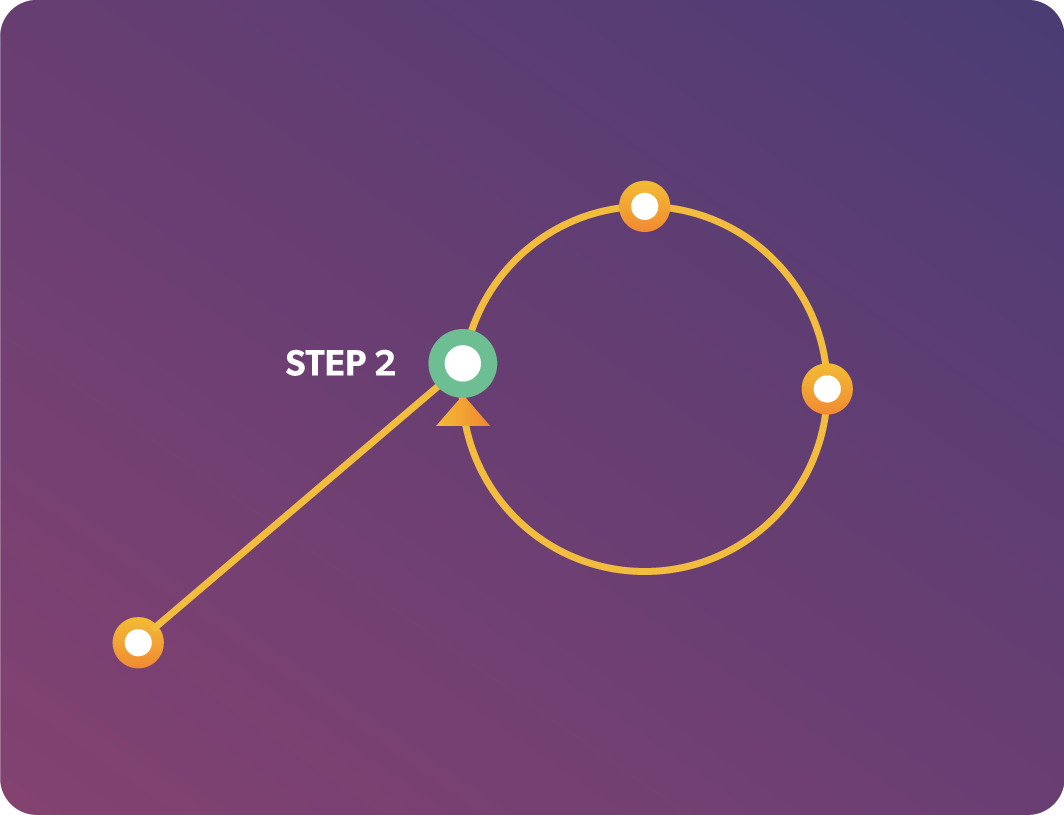

Step 2: L’addestramento del modello di AI

Abbiamo addestrato un modello di intelligenza artificiale che, seguendo le regole del framework, è capace di individuare le relazioni complesse tra le variabili. Il modello quantifica il legame storico e prospettico tra le stime e i driver in termini di coerenza strategica, competitiva e interna. Questo lavoro ci permette di generare una stima del bias di previsione e del relativo intervallo di variabilità.

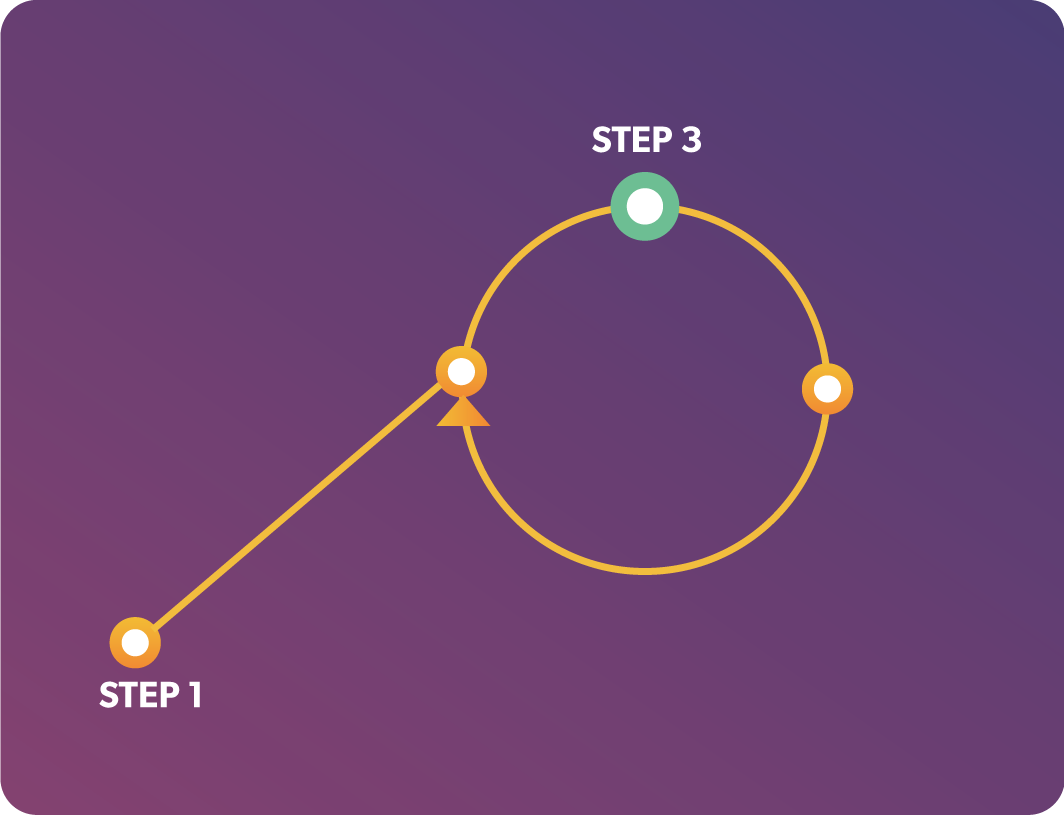

Step 3: La stima forward-looking della PD

Un modello matematico proprietario di stampo probabilistico utilizza le informazioni generate al punto precedente per simulare molteplici scenari futuri di prevedibile andamento del business. Successivamente, considerando il flusso di cassa e il debito per ogni scenario, il modello calcola la probabilità che il piano si manifesti in situazioni che conducano l’impresa verso il default. Infine, il modello aggiorna il prevedibile costo futuro del denaro e ridetermina gli scenari in default mediante un processo iterativo. Il punto di equilibrio è il tasso di minima convenienza per la banca.

Step 4: Valutazione dei risultati e azioni correttive

L’analisi dei risultati ottenuti consente l’eventuale riprogrammazione di interventi correttivi sulle variabili oggetto di stima e di ulteriori operazioni di stress-test. Aggiornando le informazioni inserite (tornando al punto 2), è possibile ripetere l’intero processo di stima, valutando i risultati di differenti alternative di investimento e di finanziamento.

I progetti

Modelli di valutazione del merito creditizio di stampo forward-looking

Con BancaCambiano lavoriamo sulla messa a punto di sistemi di scoring per PMI e per comprendere come potranno «interloquire» con il sistemi di rating e pricing adottato dalla banca.

Valutazione delle start-up mediante sistemi simulativi e di intelligenza artificiale

Con Milhouse e Rosselli and Partners stiamo costruendo sistemi di intelligenza artificiale per la validazione e lo stress delle assumption del piano.

Sostenibilità finanziaria del divario ESG

Con CircularCamp stiamo realizzando una piattaforma di analisi per la traduzione e quantificazione economico-finanziaria prospettica dei rischi/opportunità derivanti dallo sfruttamento di fattori ESG in azienda e per la valutazione della finanziabilità delle innovazioni circolari.

Capital budgeting e rischio d’impresa mediante nuovi KPI

Con Dicartgrup spa e To Italy Group stiamo elaborando un sistema bilanciato di indicatori per esprimere la dimensione prospettica del rischio e delle opportunità di investimento e di corretto finanziamento nelle operazioni di investimento strategiche.

I campi di utilizzo

Valutazioni di investimento e finanziamento

per pervenire alla stima del pricing attraverso un approccio forward-looking, evitando i classici problemi di azzardo morale e pro-ciclicità.

Verifica della continuità aziendale

per allineare amministratori, revisori e professionisti d’impresa alle nuove direttive del Codice della Crisi d’Impresa e dell’Insolvenza.

Concessione e monitoraggio del credito

per far evolvere verso modelli di stima forward-looking le banche, in linea con le direttive dell’EBA.

Operazioni equity

per valutare i livelli di rischiosità dei futuri flussi di cassa e pervenire a un più corretto esame del valore dell’azienda target nell’ambito di operazioni di fusione, acquisizione e ad altre operazioni straordinarie.

Il team